已收到江苏银保监局的批复同意公司第一大股东法国巴黎银行的股东资格

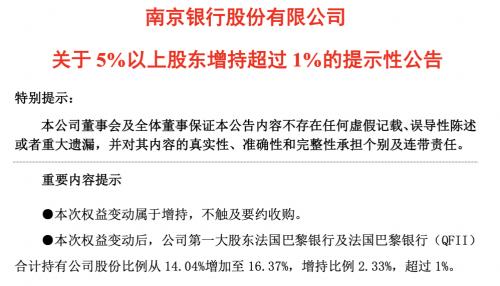

5月18日晚间,南京银行发布公告称,其第一大股东法国巴黎银行和QFII合计增持股份从14.04%增至16.37%,增持幅度为2.33%,超过1%。

前两天,该行还发布了股东和股权变动公告已收到江苏银保监局的批复,同意公司第一大股东法国巴黎银行的股东资格

南京银行最新公告显示,基于对南京银行价值的认可和对其未来发展的信心,根据《商业银行股权管理暂行办法》的要求,南京银行第一大股东法国巴黎银行作为持股比例超过10%的股东,其持股比例超过15%需要事先获得中国银行保险监督管理委员会江苏监管局的批准。

最近,法国巴黎银行被批准成为股东日前,南京银行披露了《南京银行股份有限公司收到中国银行业监督管理委员会江苏监管局关于股权变更及股东资格批复的公告》

日前,南京银行收到法国巴黎银行的增持南京银行股份有限公司股份通知,法国巴黎银行和法国巴黎银行增持股份均超过1%本次权益变动后,公司第一大股东法国巴黎银行和法国巴黎银行合计持股比例由14.04%增至16.37%,增幅为2.33%,超过1%

公告称,法国巴黎银行承诺,法国巴黎银行及法国巴黎银行收购的股份自收购之日起5年内不转让。

浙商证券分析指出,从股权结构来看,股东陆续释放了增持信号未来不排除出现你追我赶,争第一的情况,交易结构会有明显改善极端情况下,南京国资系若想保持相对于其他股东的持股比例优势,南京国资系,法巴,江苏合计持股空间为15亿股,对应金额为167亿元,占自由流通股的31%

转换股份的强烈意愿

大股东增持可能为债转股铺路记者多方了解到,南京银行年内推进债转股意愿强烈作为资本补充的重要工具,可转债可以明显提振银行的核心资本

在今年的网上年度业绩会上,南京银行管理层也表示,希望能够实现更快的转股,以伴随着经营业绩和股票市值的不断提升提供资本保障。

日前,南京银行获准公开发行200亿元可转换公司债券,每张面值100元,期限6年自2021年7月1日起在上海证券交易所上市交易,债券简称为南银转债

伴随着宏观经济,监管等环境的变化,部分银行资本出现短缺,希望借助债转股这一混合资本工具,通过转股补充核心资本一般来说,可转债转股后,银行可以补充核心一级资本,资本补充效率强于二级资本债和优先股可转债的发行利率普遍低于普通债券,而规定的转股价格高于当前股价,可以降低部分银行的融资成本

今年4月初,南京银行发布公告称,截至2022年3月31日,共计人民币84,916,000元已转股为公司a股普通股,转股总数为8,407,519股,占转股前公司已发行a股普通股总数的0.0840%截至一季度末,南银未转股的可转债金额为19915084000元,占南银已发行可转债总额的99.5754%

而之前部分银行发行的可转债转股率较低,也就是说这些银行通过可转债补充资本的效率整体上还不够高在可转债转股比例较低的情况下,可转债的债务部分不计入核心一级资本,无法有效补充核心一级资本有分析人士向记者指出,部分银行发行的可转债转股率较低,可能与二级市场正股价格表现不佳或持续低迷有关,投资者预期盈利空间较小

外方之间的密切合作

南京银行外籍副行长米乐在南京银行今年举行的网上年度业绩发布会上表示,法国巴黎银行作为南京银行的大股东和长期战略合作伙伴,自2005年以来一直密切关注南京银行的发展,一直认可南京银行的优势,包括区位,长期战略,企业文化,管理能力,以及对挑战的适应能力和应变能力。

尽管疫情涉及方方面面,但巴黎银行仍与南京银行保持着密切的合作关系法国巴黎银行也继续提供多层次的支持比如股权层面,法国巴黎银行积极参与南京银行可转债的认购在交流方面,虽然双方不能互访,但仍然通过各种方式保持着广泛而积极的沟通和分享

业务方面,双方继续推进零售金融市场及其他条线的境内外合作项目值得一提的是,消费金融领域的合作一直是法国巴黎银行与南京银行合作的重点之一基于法国巴黎银行和南京银行在国际和本土消费金融方面的经验,参与收购苏宁的消费金融也是双方的自然选择法国巴黎银行将继续与南极银行密切合作,在中国市场发展领先的消费金融服务米乐说

该行一季报还披露了南京银行收购苏宁消费金融股权的进展目前,我行已与相关主体签订股权转让协议,相关收购事项仍需获得监管部门批准本次收购完成后,该行在苏宁消费金融的持股比例将由15%增至56%

整体进展比较顺利,交付前需要监管相关审批还会适时增加股本,对消资的业务模式和内部组织做一些安排该行董事长胡透露,今年该行主要做好基础工作,以实现明年的稳定和进一步发展

对于双方未来的合作前景,法国巴黎银行也表示将继续向战略合作伙伴南京银行提供全方位的支持,尤其是在后疫情时期的新经济形势下,双方将共同探索和发掘未来合作的新重点。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。