如何理解偏低的通胀?广发宏观郭磊:不能以简单的通缩界定,工业价格已在谷底

广发证券首席经济学家郭磊

报告摘要

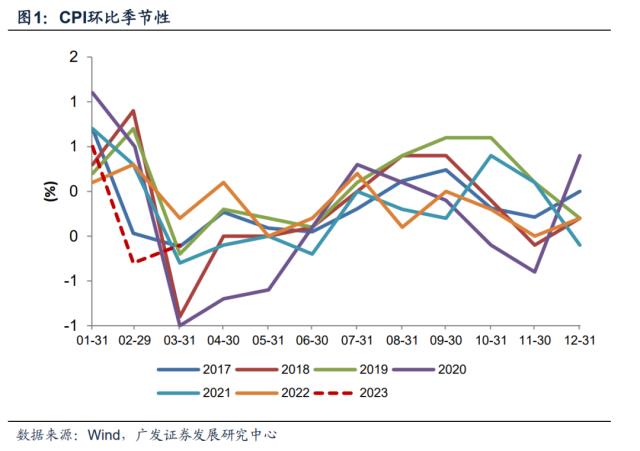

第一,3月通胀数据明显偏低。CPI同比0.7%,低于前值的1.0%;PPI同比-2.5%,低于前值的-1.4%。市场关于“通缩”的担忧有所上升。

第二,需要指出的是,3月CPI环比-0.3%,高于季节性均值;PPI环比零增长,略低于季节性均值,整体并非典型的通缩特征。通胀同比读数低的原因之一是2月春节错位叠加3月高基数。2022年3月地缘政治升温带来高基数,一是油价上涨,当时CPI条线交通用燃料环比上行达7.1%;二是国际粮价上行,粮食、食用油环比均有上行;PPI条线就更为明显,石油开采、石油加工环比分别为14.1%、7.9%,比价效应之下煤炭价格也被带动。

第三,当然,经济“分化式复苏”的背景下,总需求不足是一个现实,价格中也存在内生的拖累项,最典型的是耐用消费品领域。车企降价促销,3月燃油小汽车价格环比下降1.9%;消费电子领域销售低迷,CPI通讯工具价格在前两个月价格环比大幅下行的基础上,环比继续下降0.1%。

第四,另一个下拉因素是猪周期仍未触底。3月CPI猪肉价格环比继续下行4.2%,从农业部平均批发价来看,4月高频数据下的猪肉价格还在继续下探,这与需求和供给均有关系。从“猪粮比”对比历史时段的周期位置来看,目前猪肉价格应已靠近底部区域,只是尚未看到价格反转的带动因素。

第五,服务类价格在疫后没有出现市场去年预期的、海外出现过的报复性上行的特征,CPI服务在3月的环比为0.1%,前三个月累计同比的0.8%甚至弱于整体CPI。我们理解这一则和需求端分化式复苏、总需求不够强有关;二则劳动力供给的恢复可能相对比较集中。在前期报告中我们指出,过去三年有大量城市务工人员返乡,目前重新回到就业市场;吸纳就业较强的出口产业链目前又处于景气低位。

第六,PPI环比零增长,其中价格环比下行的主要是大宗商品影响下的油气开采、煤炭开采、石油煤炭加工、有色冶炼;价格环比上行的主要是黑色采选、黑色冶炼、有色采选、水泥制造。值得注意的是,计算机通讯电子行业PPI价格环比连续下行3个月之后,3月环比上行。

第七,从CRB指数、南华综合指数来看,4月上旬环比3月已经企稳,但同比将继续下行。在环比大致不变的假设下,本轮同比底部将处于4月。这一点与我们去年年度报告《走出谷底》中的理解一致,当时我们指出“按环比推演,CRB周期底部可能最晚至2023年4月前后,对应PPI可能届时确认底部”。

第八,PPI处于周期偏低位,前几轮类似位置包括2020年Q2、2015年底、2012年Q3,其中2020年是突如其来疫情冲击砸出的PPI谷底,后续PPI大约7个月左右逐步转正;2015年底是一轮通缩的末端,PPI经历了8个月左右转正。只有2012年Q3是一轮典型的长通缩的开始。2012年-2015年那一轮海外欧债危机影响,全球贸易收缩;同时国内在影子银行、融资平台领域推动深度结构调整。本轮应该还是有明显不同的。

第九,简言之,当前宏观经济的特征是走出谷底、有效需求不足、分化式复苏;对价格来说,又进一步叠加了基数因素和周期性。这种情况不能以简单的通缩界定,特别是从工业价格周期位置来看,应已在谷底附近。实际上,资产定价也没有按照“通缩交易”去反应,从年初以来的资产表现看,分化式复苏、高质量发展、全球流动性拐点是三个定价线索。

正文

3月通胀数据明显偏低。CPI同比0.7%,低于前值的1.0%;PPI同比-2.5%,低于前值的-1.4%。市场关于“通缩”的担忧有所上升。

2022年12月-2023年3月CPI同比分别为1.8%、2.1%、1.0%、0.7%。

2022年12月-2023年3月PPI同比分别为-0.7%、-0.8%、-1.4%、-2.5%。

需要指出的是,3月CPI环比-0.3%,高于季节性均值;PPI环比零增长,略低于季节性均值,整体并非典型的通缩特征。通胀同比读数低的原因之一是2月春节错位叠加3月高基数。2022年3月地缘政治升温带来高基数,一是油价上涨,当时CPI条线交通用燃料环比上行达7.1%;二是国际粮价上行,粮食、食用油环比均有上行;PPI条线就更为明显,石油开采、石油加工环比分别为14.1%、7.9%,比价效应之下煤炭价格也被带动。

3月CPI环比-0.3%。过去十年CPI在3月的环比没有过正增长,环比均值为-0.6%。

3月PPI环比为0。过去十年同期环比均值为0.2%。

CPI和PPI同比低的原因之一是高基数。关于去年的高基数如何形成,在2022年4月报告《通胀尚不是一个主要矛盾》中,我们有过详细梳理。

当然,经济“分化式复苏”的背景下,总需求不足是一个现实,价格中也存在内生的拖累项,最典型的是耐用消费品领域。车企降价促销,3月燃油小汽车价格环比下降1.9%;消费电子领域销售低迷,CPI通讯工具价格在前两个月价格环比大幅下行的基础上,环比继续下降0.1%。

今年一季度汽车处于销售低增状态。乘联会指出,3月汽车零售环比14.3%,是本世纪以来最弱的3月环比增速;3月零售偏弱,是由消费不旺和市场价格混乱带来的观望气氛加重等综合因素影响下的结果。

手机代表的通讯器材还没有3月数据。从1-2月零售来看,社零口径通讯器材累计同比增长-8.2%。CPI通讯工具1-3月环比分别为-1.0%、-0.6%、-0.1%。

另一个下拉因素是猪周期仍未触底。3月CPI猪肉价格环比继续下行4.2%,从农业部平均批发价来看,4月高频数据下的猪肉价格还在继续下探,这与需求和供给均有关系。从“猪粮比”对比历史时段的周期位置来看,目前猪肉价格应已靠近底部区域,只是尚未看到价格反转的带动因素。

3月CPI猪肉项环比-4.2%,较1-2月的-10.8%、-11.4%降幅收窄,但仍在继续下行区间。

农业部猪肉平均批发价1-4月均值分别为23.8、21.1、20.6、19.8元/公斤,即目前仍处于价格继续下行的过程中。

从猪粮比来看,2023年4月为5.0,上一轮极致低点是2022年3月的4.3,从2022年1月的5.4至3月的4.3只有两个月时间。2018年那轮的低点是2018年4月的5.2。

服务类价格在疫后没有出现市场去年预期的、海外出现过的报复性上行的特征,CPI服务在3月的环比为0.1%,前三个月累计同比的0.8%甚至弱于整体CPI。我们理解这一则和需求端分化式复苏、总需求不够强有关;二则劳动力供给的恢复可能相对比较集中。在前期报告中我们指出,过去三年有大量城市务工人员返乡,目前重新回到就业市场;吸纳就业较强的出口产业链目前又处于景气低位。

3月CPI服务项环比为0.1%,同比0.8%。

前三个月CPI服务累计同比为0.8%,低于CPI同期累计同比的1.3%。

PPI环比零增长,其中价格环比下行的主要是大宗商品影响下的油气开采、煤炭开采、石油煤炭加工、有色冶炼;价格环比上行的主要是黑色采选、黑色冶炼、有色采选、水泥制造。值得注意的是,计算机通讯电子行业PPI价格环比连续下行3个月之后,3月环比上行。

3月石油和天然气开采业价格环比下降0.9%,煤炭开采和洗选业价格环比下行1.2%,石油煤炭及其他燃料加工业价格环比下降0.4%,有色金属冶炼加工业价格环比下降0.3%。

3月黑色金属采选业价格环比上涨2.4%,黑色金属冶炼及加工业价格环比上涨1.3%,有色金属采选价格环比上涨1.5%,水泥制造业价格环比上涨1.3%。

2022年12月-2023年3月计算机通信电子业价格环比分别为-0.2%、-1.2%、-1.1%、0.4%。

从CRB指数、南华综合指数来看,4月上旬环比3月已经企稳,但同比将继续下行。在环比大致不变的假设下,本轮同比底部将处于4月。这一点与我们去年年度报告《走出谷底》中的理解一致,当时我们指出“按环比推演,CRB周期底部可能最晚至2023年4月前后,对应PPI可能届时确认底部”。

CRB指数2-4月月均值分别为553.2、545.8、546.2,2-4月同比分别为-7.5%、-13.0%、-14.4%。如果环比继续不变,则5-6月同比分别为-13.8%、-11.7%。

南华综合指数2-4月月均值分别为2380.1、2352.3、2353.1,2-4月同比分别为-2.0%、-4.6%、-3.3%。如果环比继续不变,则5-6同比分别为-3.3%、-2.7%。

PPI处于周期偏低位,前几轮类似位置包括2020年Q2、2015年底、2012年Q3,其中2020年是突如其来疫情冲击砸出的PPI谷底,后续PPI大约7个月左右逐步转正;2015年底是一轮通缩的末端,PPI经历了8个月左右转正。只有2012年Q3是一轮典型的长通缩的开始。2012年-2015年那一轮海外欧债危机影响,全球贸易收缩;同时国内在影子银行、融资平台领域推动深度结构调整。本轮应该还是有明显不同的。

2020年2月PPI在疫情影响下同比负增长,5月至同比谷底的-3.7%,后逐步收窄,至2021年1月同比转正。

2012年3月PPI同比-0.3%,属那轮首度转负;后逐步下行,2012年-2015年的时间一直在负增长区间。2015年底为谷底的同比-5.9%,后逐步降幅收窄,2016年9月回到同比正增长。

简言之,当前宏观经济的特征是走出谷底、有效需求不足、分化式复苏;对价格来说,又进一步叠加了基数因素和周期性。这种情况不能以简单的通缩界定,特别是从工业价格周期位置来看,应已在谷底附近。实际上,资产定价也没有按照“通缩交易”去反应,从年初以来的资产表现看,分化式复苏、高质量发展、全球流动性拐点是三个定价线索。

核心假设风险:宏观经济和金融环境变化超预期,二次感染风险对经济的扰动超预期,海外加息的影响超预期,海外经济下行导致出口下行超预期。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。